Công cụ dụng cụ (CCDC) là những tài sản có giá trị nhỏ hoặc thời gian sử dụng ngắn, không đủ tiêu chuẩn ghi nhận là tài sản cố định (TSCĐ) nhưng vẫn phục vụ trực tiếp cho hoạt động sản xuất – kinh doanh của doanh nghiệp.

Tuy không phải là tài sản cố định, nhưng các khoản chi mua CCDC vẫn phải được ghi nhận và phân bổ dần theo quy định. Việc phân bổ đúng thời gian giúp doanh nghiệp xác định chi phí hợp lý, tránh rủi ro bị loại trừ khi tính thuế TNDN.

Vậy trong năm 2025, thời gian khấu hao (hay nói đúng hơn là thời gian phân bổ chi phí) của CCDC được quy định như thế nào? Hãy cùng làm rõ.

1. Căn cứ pháp lý hiện hành

Tính đến năm 2025, quy định về công cụ dụng cụ vẫn căn cứ theo các văn bản:

- Thông tư 133/2016/TT-BTC – dành cho doanh nghiệp vừa và nhỏ

- Thông tư 200/2014/TT-BTC – dành cho doanh nghiệp lớn

- Thông tư 45/2013/TT-BTC – quy định về quản lý và khấu hao TSCĐ (có liên quan)

- Luật Thuế thu nhập doanh nghiệp số 14/2008/QH12

2. Khi nào công cụ dụng cụ cần phân bổ?

CCDC là tài sản có đủ các đặc điểm sau:

- Không phải là tài sản cố định (do giá trị < 30 triệu đồng hoặc thời gian sử dụng < 1 năm)

- Có liên quan trực tiếp đến hoạt động sản xuất – kinh doanh

- Có hóa đơn, chứng từ hợp lệ

CCDC không được tính hết vào chi phí một lần, mà phải phân bổ dần vào chi phí trong nhiều kỳ, nếu có giá trị lớn và thời gian sử dụng dài.

3. Nguyên tắc xác định thời gian phân bổ công cụ dụng cụ

Không có khung cố định như TSCĐ, nhưng theo hướng dẫn hiện hành, thời gian phân bổ chi phí CCDC phụ thuộc vào giá trị, tính chất sử dụng và thời gian dự kiến sử dụng.

4. Thời gian phân bổ công cụ dụng cụ theo giá trị và tính chất

| Giá trị công cụ dụng cụ | Thời gian sử dụng | Hướng xử lý chi phí |

|---|---|---|

| Dưới 3 triệu đồng | Dưới 1 năm | Được hạch toán vào chi phí 1 lần |

| Từ 3 triệu đến dưới 30 triệu | Trên 1 năm | Phân bổ dần vào chi phí, không vượt quá 3 năm |

| Từ 30 triệu đồng trở lên | Nếu đáp ứng đủ điều kiện TSCĐ | Ghi nhận là tài sản cố định, trích khấu hao theo khung TSCĐ |

📌 Doanh nghiệp được chủ động xác định thời gian phân bổ, nhưng phải:

- Phù hợp với thực tế sử dụng

- Thống nhất trong năm tài chính

- Có chứng từ, bảng phân bổ chi tiết để cơ quan thuế kiểm tra

5. Ví dụ minh họa

🔹 Trường hợp 1: CCDC giá 2.500.000 đồng (dưới 3 triệu)

Mua dao cắt CNC phục vụ sản xuất

✅ → Được tính toàn bộ vào chi phí trong kỳ phát sinh

🔹 Trường hợp 2: CCDC giá 12.000.000 đồng, sử dụng trong 2 năm

Mua tủ tài liệu cho phòng kế toán

✅ → Phân bổ chi phí trong 24 tháng, mỗi tháng 500.000 đồng

🔹 Trường hợp 3: Mua máy đo độ ẩm giá 28 triệu, dùng 3 năm

✅ → Lập bảng phân bổ CCDC trong 36 tháng, không được hạch toán 1 lần

6. Các bước ghi nhận và phân bổ CCDC

- Mua sắm CCDC → hạch toán:

- Nợ TK 153 (CCDC)

- Có TK 111/112/331 (tiền mặt, chuyển khoản, công nợ)

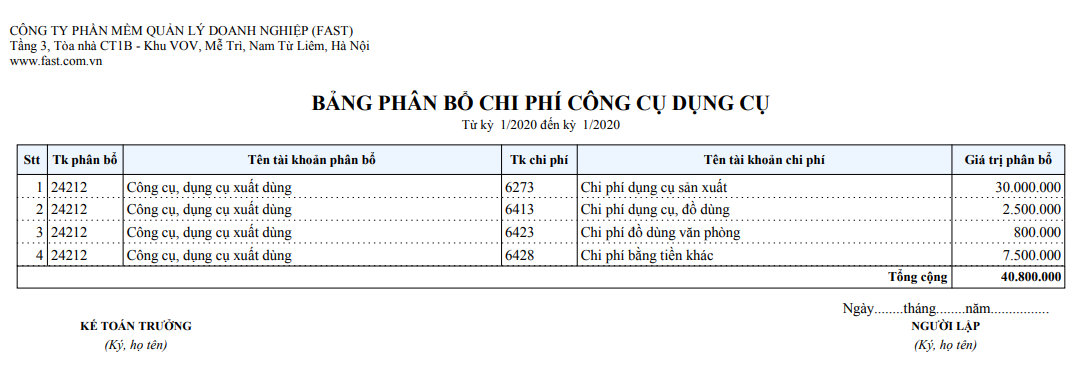

- Đưa vào sử dụng → phân bổ dần:

- Hàng tháng:

- Nợ TK 623/627/642 (chi phí sản xuất, bán hàng, quản lý…)

- Có TK 242 (chi phí trả trước)

- Hàng tháng:

- Kết thúc phân bổ → giá trị CCDC = 0

7. Những sai sót thường gặp khi phân bổ CCDC

| Sai sót thường gặp | Hậu quả |

|---|---|

| Hạch toán toàn bộ vào chi phí dù giá trị lớn | Bị loại khỏi chi phí hợp lý khi tính thuế TNDN |

| Không có bảng phân bổ chi tiết | Không chứng minh được chi phí hợp lệ |

| Không xác định đúng thời gian sử dụng | Ghi nhận sai chi phí, ảnh hưởng báo cáo tài chính |

| Phân bổ chồng chéo, thiếu nhất quán | Gây rối loạn kế toán nội bộ |

8. Kết luận

Trong năm 2025, các khoản công cụ dụng cụ phục vụ sản xuất – kinh doanh vẫn được trích phân bổ vào chi phí hợp lý nếu:

✅ Có hóa đơn chứng từ đầy đủ

✅ Phân bổ theo thời gian phù hợp thực tế

✅ Lập bảng phân bổ rõ ràng, nhất quán

✅ Giá trị > 3 triệu đồng (trường hợp không phân bổ 1 lần)

Việc thực hiện đúng quy định về phân bổ CCDC không chỉ giúp doanh nghiệp ghi nhận chi phí hợp lý khi tính thuế TNDN, mà còn đảm bảo tính minh bạch, chặt chẽ trong kiểm soát tài chính.